5 способов решить, покупать автомобиль в лизинг или в кредит

В нашей предыдущей статье «5 неизвестных вам фактов о лизинге для физических лиц» мы постарались дать общее представление об автолизинге.

Сегодня мы подготовили детальное сравнение лизинга для физлиц и автокредита – не по каким-то надуманным параметрам, а по самым что ни на есть практичным:

- Срок, на который вы покупаете автомобиль

- Какую марку вы собираетесь покупать

- Сколько у вас свободного времени

- Какие у вас доходы

- И – внимание! – любите ли вы азартные игры

Согласитесь, такого сравнения вы еще не видели.

1. Срок, на который вы покупаете автомобиль

Обычно вы знаете и сознательно планируете, на какой срок будет куплен автомобиль. Чаще всего это не первая ваша машина – и исходя из предыдущего опыта вы понимаете, каков для вас оптимальный «цикл владения». Также вы при этом учитываете факторы роста своих доходов (и покупки более дорогой машины), появления у вас детей (с необходимостью в более вместительном авто) и т. д.

д.

Автокредит хорош, если вы покупаете автомобиль навсегда или на долгий срок – то есть планируете пользоваться им около 4-5 лет. Тогда, при условии последующей удачной (!) перепродажи (см. пункт 5 «Любите ли вы азартные игры»), автокредит получится выгоднее, чем лизинг.

Лизинг для физических лиц оптимален при планируемом сроке владения авто от 1 до 3 лет, так как дает возможность пользоваться автомобилем с ежемесячными платежами, которые будут в 2-3 раза меньше, чем при автокредите на аналогичный срок. А в конце лизинга можно будет легко заменить автомобиль на новый.

2. Какую марку автомобиля вы собираетесь покупать?

Этот пункт поможет вам ответить на предыдущий вопрос – о планируемом сроке владения. Статистика неумолима и неподкупна: марки одних моделей меняются быстрее других.

Если вы покупаете отечественный автомобиль (который, по статистике, будете использовать 5 с лишним лет ), то лучше всего вам подойдет автокредит. А вот при покупке иномарки, особенно премиум-класса (Mercedes, BMW, Audi, Volkswagen и др.), которую вы, по статистике, смените на новую через 2,5-3 года, выгоднее воспользоваться лизингом.

А вот при покупке иномарки, особенно премиум-класса (Mercedes, BMW, Audi, Volkswagen и др.), которую вы, по статистике, смените на новую через 2,5-3 года, выгоднее воспользоваться лизингом.

3. Сколько у вас обычно свободного времени?

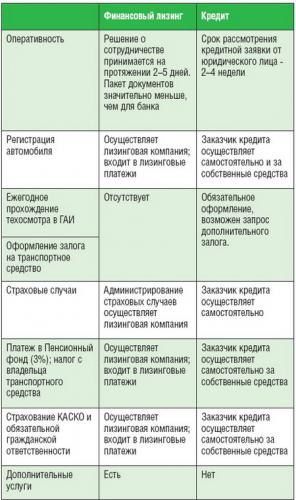

Время, которое вы тратите на покупку автомобиля при кредите и при лизинге, обычно, одинаково. И там и тут от вас потребуют некий пакет документов (обычно – паспорт и водительское удостоверение) и примут решение по заявке в срок от 15 минут. Совсем другое дело – время, которое вам придется потратить на продажу старого автомобиля, когда, выплатив кредит или лизинговые платежи, вы решите заменить его на новый. И здесь мы предлагаем уже сейчас оценить, каким количеством свободного времени вы обладаете. Размещение объявления и фото, круглосуточные звонки, которые буду преследовать и после продажи авто, бесконечные показы, повторение одного и того же текста и просьбы о скидке – все это занимает огромное количество времени, раздражает, мешает работе и лишает выходных. Если его мало сейчас – странно ожидать, что через 3 года (4, 5, 6 и т.д. лет) его вдруг станет много.

Если его мало сейчас – странно ожидать, что через 3 года (4, 5, 6 и т.д. лет) его вдруг станет много.

Если у вас достаточно времени на этот процесс, то автокредит – это ваш выбор.

В противном случае, если вы занятой человек или у вас есть интересные хобби за рамками торговли антиквариатом – выбирайте лизинг для физических лиц. Через 2-3 года вы просто вернете старый автомобиль в лизинговую компанию и пересядете на новый (см. факт №5 «После окончания срока лизинга вы можете пересесть на новый автомобиль с теми же ежемесячными платежами» из нашей предыдущей статьи).

4. Какие у вас ежемесячные доходы?

На этот – часто болезненный – вопрос нужно ответить максимально честно, чтобы реально оценить, можете ли вы себе позволить именно тот автомобиль, который хотите.

В автокредите ежемесячные платежи довольно высоки. Если вы готовы их выплачивать за желанный автомобиль – нет проблем. Кроме того, вы можете снизить размер платежей, оформив более долгосрочный кредит (допустим, на 5 лет). Однако при этом общая стоимость кредитного договора за весь срок существенно увеличится. Или вы можете умерить аппетит и приобрести авто классом ниже или другой марки. В общем, варианты есть, но они не самые приятные.

Однако при этом общая стоимость кредитного договора за весь срок существенно увеличится. Или вы можете умерить аппетит и приобрести авто классом ниже или другой марки. В общем, варианты есть, но они не самые приятные.

В лизинге ежемесячные платежи в 2-3 раза меньше, поэтому вы точно сможете купить тот автомобиль, который нравится (или даже классом выше / улучшенной комплектации) – или использовать освободившиеся деньги на личные цели. Решайте.

5. Вы любите азартные игры?

Ответ на этот вопрос наилучшим образом продемонстрирует, готовы ли вы продавать свой автомобиль сами и доставит ли вам это удовольствие.

Если вы купили автомобиль в кредит и решили поменять его на новый, вы столкнетесь с не самой приятной процедурой продажи автомобиля «с рук». И здесь нужно учитывать несколько факторов, а также обладать сильными, часто на уровне экстрасенсорики, навыками прогнозирования:

- Реальная стоимость б/у авто по статистике дилеров (действительно совершенные сделки) на 10-15% ниже цен на «Яндекс.

Авто» или Auto.ru. Потому что на этих и подобных им порталах средняя цена, на которую все обычно ориентируются, – это начальная цена без учета торга. А вот реальные цены покупок показывает именно статистика дилеров. На какую стоимость продажи вы рассчитывали N лет назад при покупке автомобиля – вероятно, на среднюю с автопорталов?

Авто» или Auto.ru. Потому что на этих и подобных им порталах средняя цена, на которую все обычно ориентируются, – это начальная цена без учета торга. А вот реальные цены покупок показывает именно статистика дилеров. На какую стоимость продажи вы рассчитывали N лет назад при покупке автомобиля – вероятно, на среднюю с автопорталов? - Принимаете ли вы на себя риск потери автомобилем в стоимости из-за ДТП?

- Уверены ли вы, что сегодня сможете предсказать состояние рынка через 3 года (4, 5, 6 лет и т.д.) и продать по нужной вам, а не рыночной цене?

А при покупке автомобиля в лизинг все эти риски берет на себя лизинговая компания. Вам не нужно тратить на это время и нервы, брать на себя риски, примерять роль гадалки или великого эксперта в ценах на авто (учитывая то, насколько даже профессионалы ошибаются в прогнозах по стоимости активов в многолетней перспективе).

Кроме того, в конце срока лизинга у вас есть несколько вариантов: автомобиль можно вернуть, выкупить в собственность или продолжить им пользоваться, продлив договор. В результате:

В результате:

- Можно отложить важное решение на потом, когда для него появятся данные – а не в момент покупки, как при кредите;

- Не нужно сейчас гадать, сколько будет стоить машина через много лет;

- В конце срока лизинга можно заработать на разнице между выкупной стоимостью и рыночной стоимостью авто (да, даже так).

Заключение

Вот мы и рассмотрели все те факторы, которые на практике влияют на то, каким способом купить автомобиль. В заключение предлагаем вам провести «самодиагностику» – и определиться, лизинг или автокредит подходит именно вам.

Почему лизинг выгодней кредита?

Если вы еще не знаете о таком способе приобрести транспорт, оборудование, технику и т.д., то пора узнать.

Допустим, вашей фирме нужно оборудование, а сразу купить его за полную стоимость вы не можете. Тогда вы обращаетесь в лизинговую компанию, и она покупает для вас это оборудование. Вы перечисляете этой компании лизинговые платежи и пользуетесь этим оборудованием, фактически арендуете. По окончании договора лизинга можно выкупить это оборудование по остаточной стоимости, но часто к этому времени она уже равна нулю.

По окончании договора лизинга можно выкупить это оборудование по остаточной стоимости, но часто к этому времени она уже равна нулю.

Лизинговый платеж состоит из части стоимости оборудования и вознаграждения лизинговой компании с учетом ее затрат (страховка, налоги и т.д.).Это почти как кредит, но не кредит, потому что вы получаете на руки не деньги на оборудование от банка, а само оборудование от лизинговой компании. Но пока все не выплатите, оно будет в собственности у этой компании, а не у вас. Но вы все это время будете на нем зарабатываать.

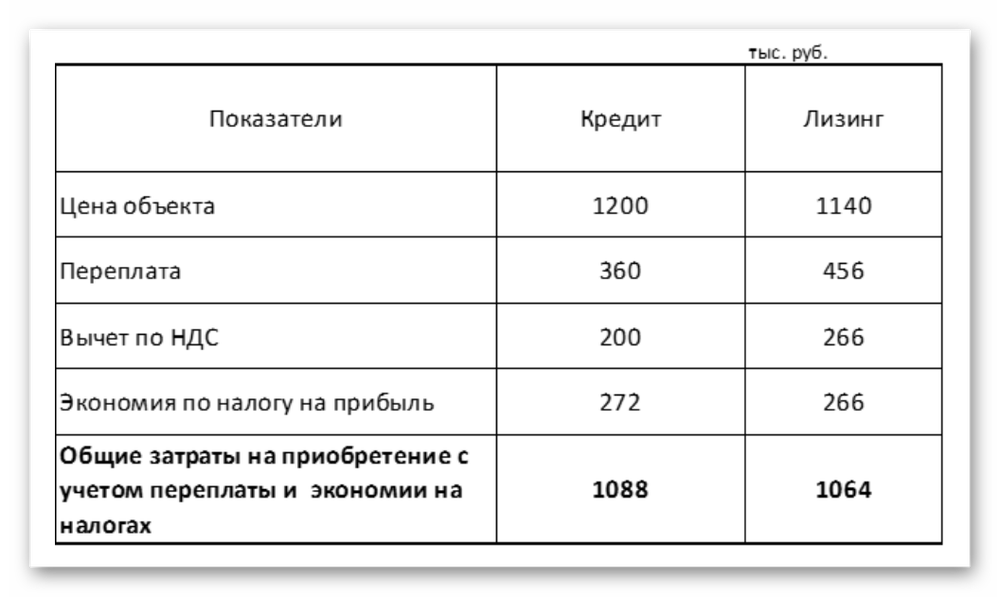

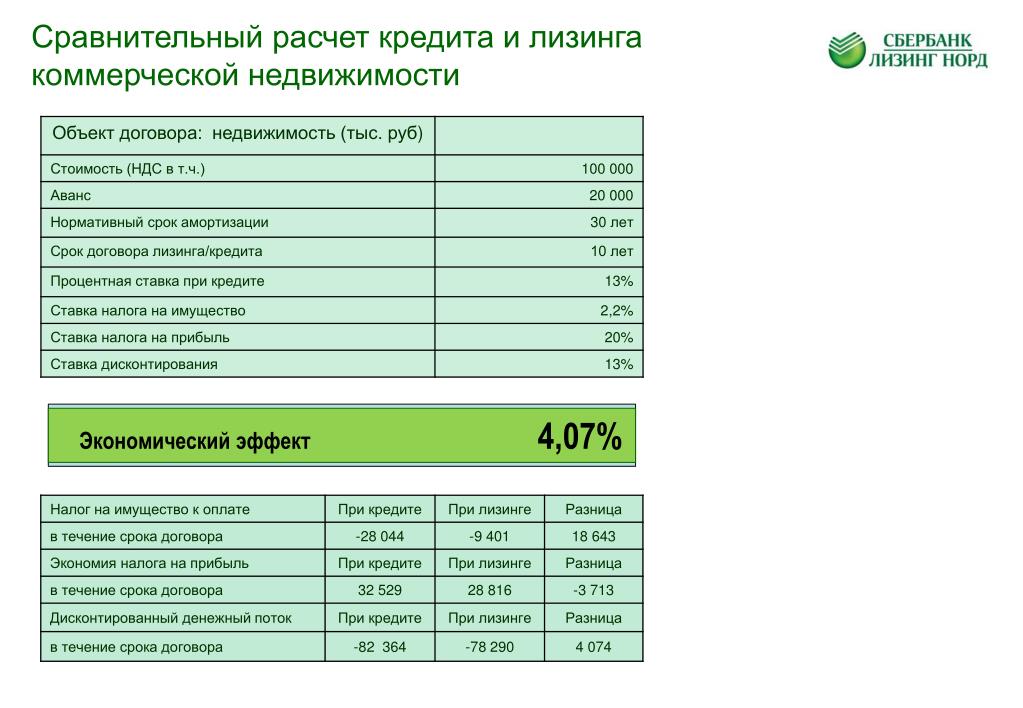

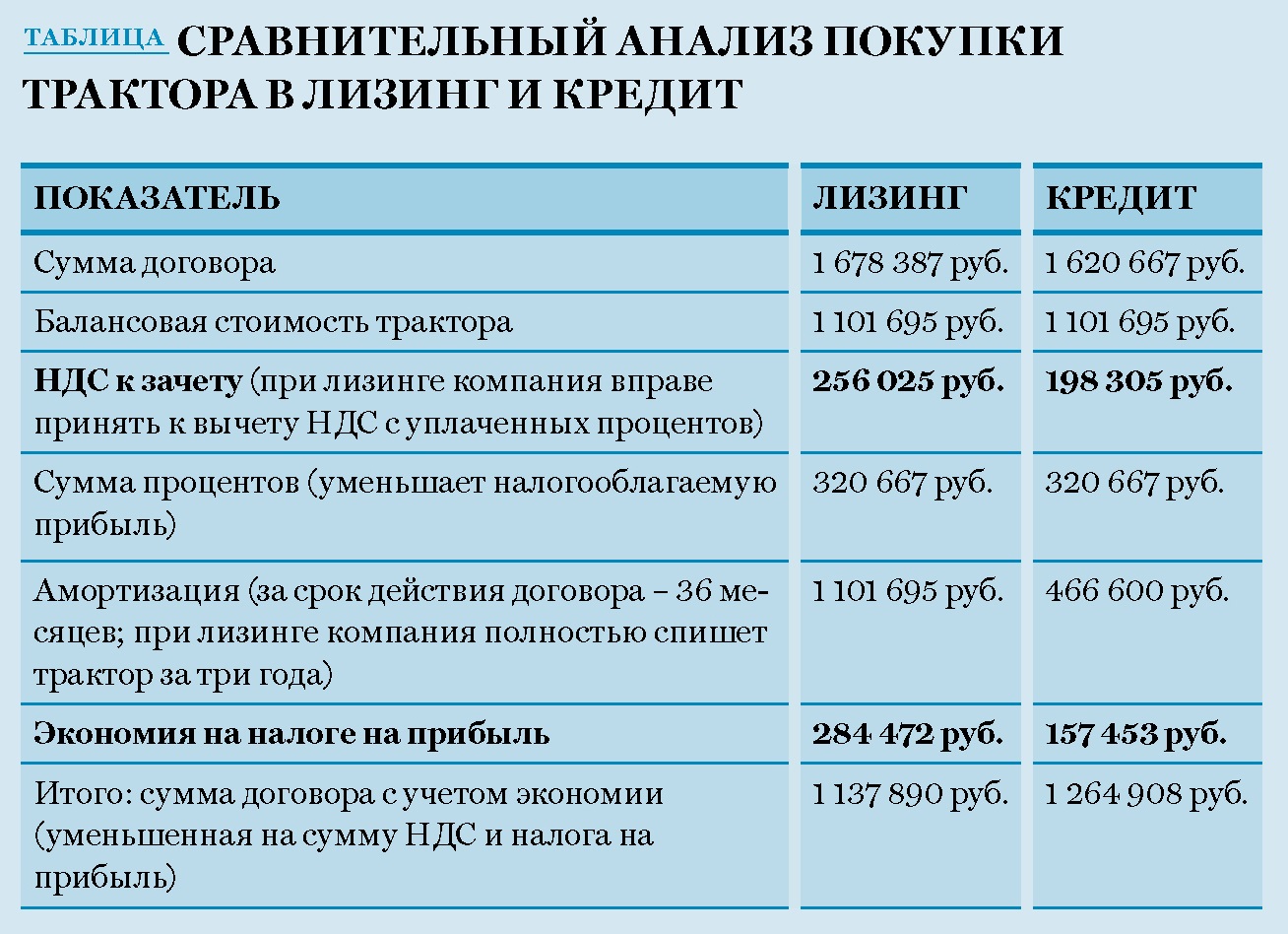

1. Все лизинговые платежи можно относить на себестоимость и за их счет у тебя уменьшается облагаемая база по налогу на прибыль, а значит и сам налог.

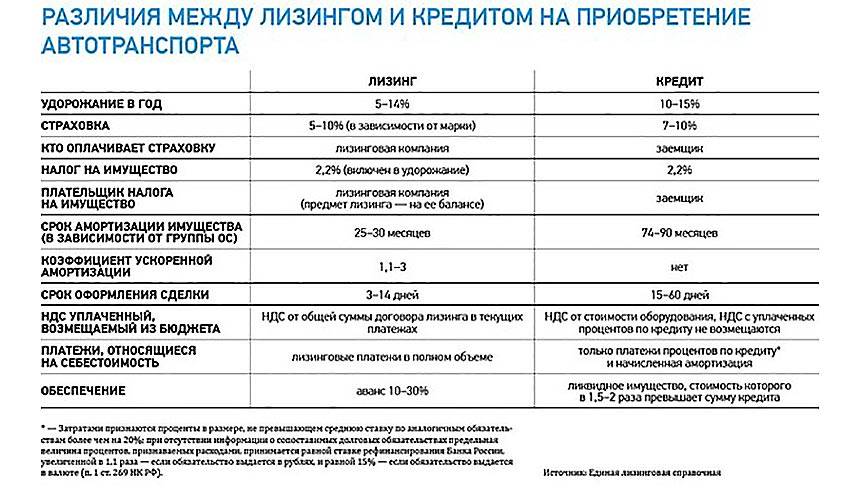

2. Можно применять ускоренную амортизацию. А значит у оборудования быстрее будет снижаться остаточная стоимость и налог на имущество придется платить недолго по сравнению с оборудованием, которое купили в кредит или за свои деньги. Чаще всего после перехода имущества в собственность лизингополучателя налог уже не платят.

Чаще всего после перехода имущества в собственность лизингополучателя налог уже не платят.

3. НДС с лизинговых платежей можно принимать к вычету и равномерно уменьшать НДС к уплате.

То есть лизинг помогает законным способом оптимизировать три налога: на прибыль, имущество и НДС.Кроме того, лизинг получить проще, чем кредит. Кредит банк может и не дать, а лизинговые компании лояльнее. Это очень актуально для молодых фирм, которые еще не успели обзавестись имуществом и кредитной историей. Еще бывает, что один кредит уже есть, а второй не дают. Здесь тоже лизинг может помочь. К тому же кредит портит показатели баланса, т.к. в нем «висит» большая кредиторская задолженность.

Какой способ владения автомобилем самый выгодный — Российская газета

Получить автомобиль во владение можно разными способами. Можно купить его за наличные, можно взять в кредит или в лизинг. Можно пользоваться каршерингом — краткосрочной арендой — это тоже владение на законных основаниях, но на короткий период. Можно оформить подписку — новую услугу на российском авторынке. Какой из этих способов выгодней и при каких условиях, рассказал «РГ» генеральный директор крупной лизинговой компании Максим Агаджанов.

Можно пользоваться каршерингом — краткосрочной арендой — это тоже владение на законных основаниях, но на короткий период. Можно оформить подписку — новую услугу на российском авторынке. Какой из этих способов выгодней и при каких условиях, рассказал «РГ» генеральный директор крупной лизинговой компании Максим Агаджанов.

Максим Анатольевич, что вы скажете о кредите? Не изжил ли себя этот инструмент?

Максим Агаджанов: Нет. Для физических лиц кредит был и остается быстрым и достаточно комфортным способом получить автомобиль в собственность. Банки по-прежнему предусматривают минимальные ставки для своих клиентов — кредиты рассматривают даже предприниматели. Более того, свыше половины новых легковушек сегодня реализуются при помощи кредитования — этот инструмент субсидируется государством, что также является подспорьем на падающем рынке. Для маленьких компаний и предпринимателей здесь лишь одна проблема — довольно жесткая кредитная политика банков. Если клиент закредитован, а это частая история для малого и среднего бизнеса, банк, скорее, закроет ему доступ к финансированию. Риск-аппетиты у финансовых организаций очень взвешенные. В том случае, когда банк все же идет на уступки, он предлагает такие условия, которые не устраивают самих клиентов.

Если клиент закредитован, а это частая история для малого и среднего бизнеса, банк, скорее, закроет ему доступ к финансированию. Риск-аппетиты у финансовых организаций очень взвешенные. В том случае, когда банк все же идет на уступки, он предлагает такие условия, которые не устраивают самих клиентов.

Лизинг для физлиц стал доступен сравнительно недавно. Выгодно ли это?

Максим Агаджанов: Взять автомобиль в лизинг могут и физические лица, правда, условия для них не будут такими привлекательными. Например, клиенты из малого и среднего бизнеса выбирают лизинг не просто за счет возможности комфортно разбить лизинговые платежи и сразу начать зарабатывать на автомобиле. Для бизнеса этот тип финансирования предполагает оптимизацию налогов — юридические лица могут вернуть налог на прибыль и НДС. А это приличные деньги — минимум 20% от всей суммы сделки. Получается очень выгодно. Иногда взять автомобиль в лизинг выходит дешевле, чем купить его в салоне за наличные. В отличие от бизнеса, для физических лиц оптимизация НДС не предусмотрена на законодательном уровне. Соответственно, эта надбавка бьет по их карману. Мы, как лизинговая компания, платим этот НДС, включив его в лизинговые платежи клиента. Но, по закону, вернуть эти деньги не может ни клиент, ни мы.

В отличие от бизнеса, для физических лиц оптимизация НДС не предусмотрена на законодательном уровне. Соответственно, эта надбавка бьет по их карману. Мы, как лизинговая компания, платим этот НДС, включив его в лизинговые платежи клиента. Но, по закону, вернуть эти деньги не может ни клиент, ни мы.

При этом, физическое лицо может как выкупить автомобиль по остаточной стоимости, так и вернуть его лизинговой компании по истечении срока договора. Вопрос в том, чего хочет сам клиент — связаться с одним авто или менять его каждые 3-5 лет. В первом случае он вносит аванс и оставляет на выкупной платеж, скажем, около 15%. Тем самым клиент снижает свою ежемесячную нагрузку, а по итогу выкупает автомобиль, закрывая эти оставшиеся 15%. Во втором случае стратегия будет другой — клиент оставляет на выкупной платеж около 50% и вносит минимальный аванс, например, около 5%. Или же вообще ничего не вносит, оплачивая только страховку. А через 3 года возвращает автомобиль лизинговой компании и по той же схеме пересаживается на новый. По факту, он заплатил лишь половину стоимости авто, которое эксплуатировал, и ему выгодней обновить его.

По факту, он заплатил лишь половину стоимости авто, которое эксплуатировал, и ему выгодней обновить его.

Это пользуется спросом?

Максим Агаджанов: Не скажу, что у нас много людей, живущих по принципам шэринговой экономики. Но с точки зрения эксплуатации имущества это разумная позиция. Смотрите сами — при лизинге у человека, по сра

Лизинг или кредит — в чем разница

Как оформить лизинг

Скорее всего, вы уже знаете, какую модель автомобиля или недвижимость вы хотели бы приобрести в лизинг. Если нет, то самое время определиться с выбором, поскольку именно он будет во многом определять условия заключения договора.

Теперь выбираем лизинговую компанию. Сейчас таких организаций достаточно много. При выборе руководствуйтесь надежностью организации, Вашими возможностями (суммой, которую вы можете вложить в качестве первоначального взноса), процентной ставкой, а также теми моделями автомобилей (или другими видами имущества), которые предоставляются в лизинг.

Обращаемся в выбранную организацию и выбираем подходящую программу. Консультанты вам с радостью помогут ЗАКАЗАТЬ ЗВОНОК и составят список необходимых для оформления документов. Кстати, как правило, нужны следующие документы:

Физ лицам — может потребоваться только паспорт ЗАКАЗАТЬ ЗВОНОК

Для юр лиц перечень несколько шире.

- Заявление. Его вам выдадут в лизинговой компании.

- Копия баланса организации за последний период.

- Копия устава, заверенная у нотариуса.

- Свидетельство о регистрации и внесении в реестр.

- Копия страниц паспорта руководителя.

- Копия документа о назначении главного бухгалтера организации.

- Документы, выписки из банков, свидетельствующие о ваших доходах за последние 2 отчетных периода.

- Договоры на кредитование и другие финансовые документы, если таковые имеются.

После того как вы предоставите все перечисленные документы лизинговой компании, останется ждать решения. Решение озвучивается, как правило, в день подачи документов.

Решение озвучивается, как правило, в день подачи документов.

Если лизинг был одобрен, то вас пригласят заключать договор. Будет составлено три документа: договор лизинга, договор купли-продажи и страхование имущества (не обязательно).

На последнем этапе вас попросят внести первоначальный взнос за автомобиль. Как правило, он составляет от 10 до 40%.

Автокредит и его особенности

Автокредит — ссуда, которая предоставляется для целевого использования, а именно приобретения автомобиля. Как правило, предоставляется под залог приобретаемого автомобиля, реже — под залог имеющейся недвижимости.

Условия

Автокредит позволяет приобрести автомобиль, то есть получить на него право собственности. Это значительное преимущество кредитования перед лизингом. Однако, практически всегда, приобретаемый автомобиль становится залогом.

Кредиты на приобретение автомобилей дают банки и банковские организации. А это означает, что к вам, как к заемщику, будет предъявлен ряд требований:

Физ лицам: положительная кредитная история и наличие документов, подтверждающих достаточный доход, а также отсутствие задолженностей по кредитам, займам и т. п.

п.

Юр лицам:

- функционирование юридического лица не менее 6 мес (из практики от года).

- Определенный уровень дохода.

- Отсутствие задолженностей по кредитам и налоговым выплатам.

Кредит на покупку автомобиля, как правило, недоступен только что открывшемуся бизнесу.

Преимущества и недостатки

Недостатки кредита:

- обязателен рабочий стаж заемщика не менее полугода

- обязательна покупка страховки (страхование жизни и бизнеса)

- необходимо документальное подтверждение доходов заемщика

Преимущества кредита:

- к заемщику переходит право собственности

- вы можете выбрать любую страховую компанию

- большой выбор кредитных продуктов

- небольшой первоначальный платеж

Как оформить

Первое, что необходимо сделать — найти подходящий банк. Стоит обратить внимание на надежность банка, условия предоставления кредита. Выбрать автомобиль, на который берете кредит, вы можете уже после одобрения заявки.

Обратитесь к сотруднику выбранного банка. Он более подробно расскажет об условиях кредитования и распечатает список документов, необходимых для подачи заявления. Мы приведем его здесь:

- Учредительные документы.

- Документы об экономической и хозяйственной деятельности предприятия.

- Финансовые отчеты.

- Копии налоговых деклараций.

- Заявление на получение кредита.

После того как вы подадите пакет документов в банк, вам останется дождаться одобрения. После этого приезжайте в банк, там вам оформят договор. Денежные средства перечислят на счет компании или сразу на счет продавца автомобиля.

Отличия лизинга от автокредита

Подведем итоги в небольшой таблице.

| Параметры | Кредит | Лизинг |

| Продолжительность финансирования | Зависит от банка | До 7 лет |

| Продолжительность рассмотрения заявки | От нескольких дней до нескольких недель | 1 день |

| Срок функционирования бизнеса | 12 месяцев | Без ограничений |

| Залог | Как правило, обязателен | Не является обязательным условием |

| Взаимосвязь с банком | Заемщик — клиент | Отсутствуют |

| Структура взносов | Аннуитетные платежи | Возможно составление индивидуального графика |

| Кредитная история | Только положительная | Не имеет значения |

Что лучше: кредит или лизинг

На данный момент в РБ как правило несколько дешевле приобретать автомобиль в кредит, а не в лизинг. Однако, лизинг получить намного проще: не надо собирать весь пакет документов, заключать договор с банком, доказывать свою платежеспобность также не требуется (отлично подходит работающим за рубежом).

Однако, лизинг получить намного проще: не надо собирать весь пакет документов, заключать договор с банком, доказывать свою платежеспобность также не требуется (отлично подходит работающим за рубежом).

Также лизинг является единственным выходом для новых организаций или компаний с недостаточной для кредитования прибылью. Лизинг не привязывает вас к региону регистрации бизнеса, вы можете обратиться из любого региона.

Чем отличается лизинг от кредита

Преимущество кредита и лизинга заключается в том, что у потребителя появляется возможность пользоваться услугами или товарами до момента окончательной расплаты по ним. В 2019 году все больше набирает популярность такая услуга, как аренда. В статье рассмотрим, чем отличается лизинг от кредита, поговорим о преимуществах и недостатках выбора того или иного предложения.

Лизинг или кредит: отличия

В первую очередь услуга аренды относится к покупке транспортного средства, поэтому актуально проводить сравнение с автокредитованием. Перед тем как разбирать отличия кредита от лизинга автомобиля, следует углубиться в каждое понятие отдельно.

Перед тем как разбирать отличия кредита от лизинга автомобиля, следует углубиться в каждое понятие отдельно.

Кредит — это целевая или нецелевая ссуда, которую заемщик может потратить по своему усмотрению. Денежные средства банк перечисляет на счет должника, а тот уже производит оплату в дилерском центре или у частного лица.

В найме же предметом разговора являются не денежные средства, а аренда. Также как при кредитовании, в совершении сделки участвуют 3 лица ― продавец, лизингодатель и лизингоприобретатель. Лизингодатель при этом выкупает имущество и передает в длительную оплачиваемую аренду лизингоприобретателю, оказывая тем самым помощь в пользовании. Бывает 3-х видов:

- финансовый — классическая форма с выкупом по окончании действия соглашения;

- возвратный ― предмет залога не переходит в собственность заемщика;

- международный — это когда одной из сторон соглашения является нерезидент РФ.

В первую очередь, разница между лизингом и кредитом заключается в том, что по сделке кредитования авто сразу переходит в собственность покупателя, оставаясь залогом у банка. А по лизинговому соглашению владельцем авто считается лизинговая компания. Человек при этом является собственником, но по окончании действия договоренностей, имеет возможность выкупить машину у предприятия.

А по лизинговому соглашению владельцем авто считается лизинговая компания. Человек при этом является собственником, но по окончании действия договоренностей, имеет возможность выкупить машину у предприятия.

Таким образом, если говорить простыми словами, чем лизинг отличается от кредита на автомобиль, в первом случае — это наем, а во втором ― приобр

Что выгоднее аренда, автокредит или лизинг?

Автокредит или Лизинг — что выгоднее для физических лиц? Преимущества и недостатки аренды, лизинга и авторкедитования.

Если вам срочно понадобился автомобиль, а для того чтобы тут же приобрести его средств у вас пока нет, то существует множество других способов заполучить желанного «железного коня». Крупную сумму сразу же найти сложно, поэтому мы будем рассматривать те варианты, где деньги вам сразу не понадобятся вовсе, либо можно ограничиться небольшой суммой. Наиболее известными и популярными способами получения автомобиля являются автомобильный лизинг, взятие авто в аренду или же оформление автокредита. Прежде чем принимать решение о способе получения долгожданного авто, необходимо подробно рассмотреть и оценить все варианты.

Прежде чем принимать решение о способе получения долгожданного авто, необходимо подробно рассмотреть и оценить все варианты.

Лизинг авто

Лизинг – один из самых удобных и выгодных способов получения автомобиля. К сожалению, не все о нем знают, а те кто слышали, почему то не доверяют этому способу. И так лизинг, это аренда с последующим правом выкупа.

Так что по сути, условия лизинга сходны с условиями аренды, но все же есть отличия. Они заключаются в праве выкупа автомобиля при окончании договора, либо оставление его владельцу, если на это есть желание. То есть вы берете автомобиль в аренду и как бы тестируете его, а если он вас полностью устраивает, то постепенно выкупаете его у владельца. Если же по каким-то причинам, автомобиль вас не устраивает, вы можете не приобретать его. В отличии от аренды, вы ежемесячно выплачиваете владельцу автомобиля не арендную плату, а часть стоимости автомобиля в виде его амортизационных отчислений.

Используя автомобиль, вы берете на себя по договору все обязательства, связанные с автомобилем, то есть риск его гибели, повреждений, попадание в ДТП, а так же расходы на страховку и техобслуживание. По сути, берущий машину в лизинг обращается с ней и отвечает за нее, как владелец, хотя по договору, владельцем все же является лизингодатель и так и останется до окончания срока действия договора. В лизинг всегда дается новый автомобиль по выгодной стоимости и с выгодными условиями, в отличии от других способов, где вы за те же деньги сможете приобрести только подержанный автомобиль.

Аренда машины

Аренда автомобиля практически мало отличается от лизинга. Если вам очень срочно понадобилась машина на какой-то срок, например, с помощью нее вы сможете заработать гораздо больше денег, чем без автомобиля. Тогда есть смысл взять машину в аренду, при том что у вас нет желания приобретать именно этот автомобиль, зато он поможет вам накопить на ваш собственный. Договор аренды автомобиля можно заключить как с компанией, так и с частным лицом. С частным лицом можно договориться на гораздо меньшую сумму, если найти тех, кому машина, например, досталась в наследство и ее владелец не нуждается в транспортном средстве, и оно все равно простаивает.

Договор аренды автомобиля можно заключить как с компанией, так и с частным лицом. С частным лицом можно договориться на гораздо меньшую сумму, если найти тех, кому машина, например, досталась в наследство и ее владелец не нуждается в транспортном средстве, и оно все равно простаивает.

Заключая договор аренды, как с компанией так и с частным лицом, вы в любом случае несете за нее полную ответственность, за обслуживание, ДТП и прочие расходы, которые могут понадобиться для пользования автомобилем.

Если вы повредите арендованную машину, то будете обязаны возместить владельцу ущерб. Если выяснится, что автомобиль был неисправен еще до передачи его в аренду, и владелец об этом умолчал, то арендодатель может вернуть автомобиль раньше срока или же отремонтировать его за свой счет, а потом вычесть эту сумму из арендной платы, только предварительно согласовать это с владельцем.

Автокредит

Если вы хотите сразу же сделать автомобиль своим, то имеет смысл оформить автокредит. Хоть условия по автокредитам в разных банках и не сильно отличаются, необходимо все равно все их тщательно изучить и проанализировать. Какая-то мелочь, которая может показаться вам несущественной, при оформлении автокредита может выйти вам «боком», а может быть и наоборот, окажется выгодным предложением.

Хоть условия по автокредитам в разных банках и не сильно отличаются, необходимо все равно все их тщательно изучить и проанализировать. Какая-то мелочь, которая может показаться вам несущественной, при оформлении автокредита может выйти вам «боком», а может быть и наоборот, окажется выгодным предложением.

Обаятельно сравните стоимость полной стоимости кредита вместе с процентами на разные марки и модели автомобилей, это может существенно повлиять на ваш выбор. Так же просмотрите предложения автосалонов, иногда они выдают кредиты напрямую, минуя банки и за частую их условия оказываются более выгодными. Если вы сможете рассчитаться с кредитом всего за несколько месяцев, то вы можете попытаться оформить рассрочку. Это гораздо выгоднее по цене, так как отсутствует переплата, а просто стоимость автомобиля делится на несколько равных частей. Зато преодолев долгие месяцы выплат вы станете полноправным владельцем автомобиля.

Причем в кредит, вы можете взять практически любой автомобиль, даже тот, о котором давно мечтали. В отличии от аренды или лизинга, где как правило приходится брать то, что дают. Залогом при автокредите обычно является сам взятый в кредит автомобиль, то есть при невыплате вами взносов по кредиту, у вас его попросту заберут. Обычно кредит на автомобиль оформляется на срок от 3 до 5 лет. Прежде чем выбрать тот или иной вариант взятия автомобиля, необходимо проанализировать собственные цели и возможности, выбрать тот вариант, который действительно будет самым выгодным и оптимальным для вас.

В отличии от аренды или лизинга, где как правило приходится брать то, что дают. Залогом при автокредите обычно является сам взятый в кредит автомобиль, то есть при невыплате вами взносов по кредиту, у вас его попросту заберут. Обычно кредит на автомобиль оформляется на срок от 3 до 5 лет. Прежде чем выбрать тот или иной вариант взятия автомобиля, необходимо проанализировать собственные цели и возможности, выбрать тот вариант, который действительно будет самым выгодным и оптимальным для вас.

Кредит против аренды | Топ-7 полезных отличий для изучения (с инфографикой)

Разница между ссудой и арендой

Заем

Ссуда может быть определена как предоставление денег одной стороной другой стороне по соглашению о том, что деньги будут возвращены последней первой по кредитному соглашению. Проценты, срок владения и другие условия будут определены в кредитном соглашении заранее.

Сторонами по кредитной сделке являются

- Кредитор — тот, кто дает деньги

- Заемщик — тот, кто берет деньги

Заемщик должен выплатить кредитору основную сумму вместе с процентами в течение срока действия кредита на основании кредитного договора. Существуют различные типы ссуд, в зависимости от характера использования средств, которые могут быть названы от ссуд для физических лиц до ссуд для бизнеса. Ссуды также могут быть разделены на категории в зависимости от обеспечения, предоставленного заемщиком кредитору; он варьируется от необеспеченных ссуд до срочных ссуд. Как правило, при получении ссуды заемщик должен предоставить кредитору обеспечение некоторых своих активов.

Существуют различные типы ссуд, в зависимости от характера использования средств, которые могут быть названы от ссуд для физических лиц до ссуд для бизнеса. Ссуды также могут быть разделены на категории в зависимости от обеспечения, предоставленного заемщиком кредитору; он варьируется от необеспеченных ссуд до срочных ссуд. Как правило, при получении ссуды заемщик должен предоставить кредитору обеспечение некоторых своих активов.

В двух словах, независимо от характера или типа ссуды заемщик должен выплатить кредитору основную сумму вместе с процентами в течение срока ссуды.

Аренда

Аренда — это соглашение между двумя сторонами, по которому одна сторона (владелец актива, также называемая арендодателем) позволяет другой стороне (называемой арендатором) использовать свои активы (активы могут быть любыми, начиная от недвижимости, машин, оборудования, и т. д.) На согласованный период в обмен на периодические платежи. Как правило, эти периодические платежи являются фиксированными, а размер периодических платежей и продолжительность аренды будут основываться на договоре аренды. В случае аренды залогом будет оборудование, которое в большинстве случаев сдается в аренду.

В случае аренды залогом будет оборудование, которое в большинстве случаев сдается в аренду.

Аренда в целом может быть разделена на капитальную и операционную. При капитальной аренде существует положение о передаче права собственности на арендованный актив арендатору в конце срока аренды. В случае капитальной аренды арендатор должен показать арендованный актив на стороне актива, а ссуду, эквивалентную стоимости актива, — на стороне пассивов баланса. В течение срока аренды арендатор амортизирует актив и возвращает ссуду арендодателю.При операционной аренде право собственности на арендованный актив остается за арендодателем, и арендатор вернет актив после истечения срока действия договора. Арендатор должен отражать фиксированный платеж в отчете о прибылях и убытках как расходы на аренду.

Сравнение ссуды и аренды (Инфографика)

Ниже приведены 7 основных различий между ссудой и арендой

.Ключевые различия между ссудой и арендой

Обе ссуды против аренды — популярный выбор на рынке. давайте обсудим некоторые из основных различий между ссудой и арендой

давайте обсудим некоторые из основных различий между ссудой и арендой

Преимущества долгосрочных кредитов

Долгосрочные ссуды могут быть положительным моментом для потребителя и бизнеса. Увеличивается гибкость ограниченного капитала инвестора, в то время как положительный кредит, который они разработали, упрощает и потенциально удешевляет получение займов в будущем.

Введение в долгосрочные займы

Потребитель или бизнес редко имеют достаточно наличных денег для инвестирования в крупные и дорогие предметы, такие как дом или автомобиль, а долгосрочные ссуды обеспечивают необходимое долговое финансирование для этих покупок.Долгосрочные ссуды могут составлять от трех до двадцати пяти лет, и для того, чтобы соответствовать требованиям, должник должен иметь положительную кредитную историю, способность предоставлять обеспечение и капитал. При соблюдении этих критериев долгосрочная ссуда может минимизировать влияние на операционный денежный поток, заемщик может брать займы под более низкую процентную ставку, бизнес может минимизировать вмешательство инвесторов, а также это эффективный способ повышения кредитоспособности.

Преимущества долгосрочного кредита:

Денежный поток

Капитал — это ограниченный ресурс, и вложение больших сумм в любой актив или проект ограничивает доступность капитала для других инвестиций.Долгосрочные ссуды сводят к минимуму время, затрачиваемое на инвестиции, и инвесторы могут быстрее реализовать потенциальную прибыль, чтобы компенсировать затраты. Несмотря на то, что для снижения непредвиденных расходов важно иметь под рукой немного наличных, единовременная экономия неэффективна. Долгосрочные ссуды повышают гибкость ограниченного капитала инвестора, позволяя распределять его по нескольким инвестициям и сводя к минимуму непосредственное влияние на операционный денежный поток.

Пониженные процентные ставки

Кредитные учреждения принимают на себя высокую степень риска по долгосрочным кредитам, что обычно требует от заемщика предоставления залога.Часто в качестве залога может выступать актив, под который заимствуются средства. Если заемщик не выполняет свои платежи, этот актив может быть конфискован или возвращен в собственность кредитору. Простейший пример — ипотека: должник берет деньги в долг для покупки дома и также использует этот дом в качестве залога. До даты погашения этой ссуды — когда должник становится единственным владельцем этого актива — невыполненные платежи приведут к выселению заемщика и передаче права собственности на дом кредитору.

Простейший пример — ипотека: должник берет деньги в долг для покупки дома и также использует этот дом в качестве залога. До даты погашения этой ссуды — когда должник становится единственным владельцем этого актива — невыполненные платежи приведут к выселению заемщика и передаче права собственности на дом кредитору.

Минимизация вмешательства инвесторов

Поиск частных инвесторов и выпуск акций — распространенные способы сбора денег для потенциальных инвестиций. Однако это также способы разделения собственности на компанию и, следовательно, перераспределения контроля. Долгосрочные ссуды дают возможность финансировать потенциальные инвестиции, сохраняя при этом контроль над фирмой.

Кредит на строительство

Как правило, долгосрочные ссуды имеют очень структурированный процесс платежей, который разработан с учетом платежеспособности заемщика, несмотря на непредвиденные события.Таким образом, регулярные выплаты по долгосрочному кредиту позволят физическому или юридическому лицу повысить свою кредитоспособность. Для владельца бизнеса создание кредита для бизнеса важно, чтобы меньше полагаться на личный кредит для будущего долгового финансирования.

Для владельца бизнеса создание кредита для бизнеса важно, чтобы меньше полагаться на личный кредит для будущего долгового финансирования.

Лизинг

Лизинг, который чаще всего применяется к финансированию автомобилей, является распространенной формой долгосрочного кредита. Заемщик платит за использование актива, но он связан условиями соглашения. Например, при аренде автомобиля длина автомобиля не может превышать определенное количество километров — это необходимо для того, чтобы кредитор мог продолжать использовать актив, если заемщик решит не покупать его по сниженной ставке после даты погашения.Лизинг выгоден для людей или компаний, которые либо хотят иметь, либо требуют постоянно обновляемые версии актива.

Использование долгосрочных кредитов

Взять долгосрочный кредит может быть очень выгодно как для потребителя, так и для бизнеса. После даты погашения и когда предполагается полное владение, бывший должник (а теперь и владелец) может использовать актив и полученный им положительный кредит, чтобы оплатить его для будущих займов. Таким образом, у надежных должников усиливается эффект от использования долгосрочной ссуды.

Таким образом, у надежных должников усиливается эффект от использования долгосрочной ссуды.

6 лет назад

Финансовый лизинг или кредит: что выгоднее?

Все больше и больше отечественных предпринимателей используют финансовый лизинг для развития своего бизнеса. Будь то покупка недвижимости, транспорта или оборудования, компании пытаются реализовать это с наименьшими затратами, чтобы получить конкурентное преимущество на рынке. Именно поэтому международный финансовый лизинг приобрел такую популярность, ведь зачастую он оказывается намного выгоднее большинства схем кредитования.Подробнее о преимуществах и недостатках, а также о тенденциях на рынке лизинговых услуг вы узнаете из сегодняшней статьи.

Финансовый лизинг — это, по сути, аренда активов с правом выкупа их в конце срока. В возможности приобретения объекта в собственность именно его отличие от операционной аренды. Для клиента финансовый лизинг кажется гораздо более выгодным, что во многом связано с упрощением процедуры его оформления. Кроме того, в этом случае нет необходимости в залоге, потому что недвижимость уже находится в собственности лизинговой компании.У финансового лизинга автомобилей есть еще одно преимущество: клиент может оплачивать страховые выплаты и производить отчисления в Пенсионный фонд в рассрочку, что особенно актуально для вновь созданных компаний, которые еще не встали на ноги.

Кроме того, в этом случае нет необходимости в залоге, потому что недвижимость уже находится в собственности лизинговой компании.У финансового лизинга автомобилей есть еще одно преимущество: клиент может оплачивать страховые выплаты и производить отчисления в Пенсионный фонд в рассрочку, что особенно актуально для вновь созданных компаний, которые еще не встали на ноги.Но больше всего в этой форме финансирования отечественных и зарубежных заказчиков привлекает все-таки возможность передать им право собственности по окончании договора. Следует отметить, что финансовый лизинг предполагает передачу объекта лизинга клиенту на срок, за который амортизируется более 75% его первоначальной стоимости.При расторжении договора предприятие оплачивает оставшиеся 25% и получает в собственность основные средства.

Таким образом, финансовый лизинг имеет следующие преимущества перед ссудой:

1) лизинговые платежи уменьшают размер налога на прибыль;

2) при амортизации арендованного актива арендатор уменьшает свою налоговую базу;

3) проценты и комиссия по договору лизинга не требует уплаты НДС;

4) имущество, полученное в лизинг, не может быть отчуждено налоговыми органами;

5) залог не нужен;

6) переход части риска к арендодателю;

7) возможность уплаты лизинговых платежей за счет дохода, который будет получен от эксплуатации предмета лизинга.

Авто» или Auto.ru. Потому что на этих и подобных им порталах средняя цена, на которую все обычно ориентируются, – это начальная цена без учета торга. А вот реальные цены покупок показывает именно статистика дилеров. На какую стоимость продажи вы рассчитывали N лет назад при покупке автомобиля – вероятно, на среднюю с автопорталов?

Авто» или Auto.ru. Потому что на этих и подобных им порталах средняя цена, на которую все обычно ориентируются, – это начальная цена без учета торга. А вот реальные цены покупок показывает именно статистика дилеров. На какую стоимость продажи вы рассчитывали N лет назад при покупке автомобиля – вероятно, на среднюю с автопорталов?